“Vær klar til formue-kollaps!”

Sådan lyder advarslen fra den anerkendte økonom Richard Duncan, der i det seneste indlæg på sin kendte finansblog, Macro Watch, analyserer konsekvenserne af USA’s ekstreme budgetunderskud sammenholdt med landets nye finanspolitiske stramninger og Trumps skattelettelser.

Og det ser bestemt ikke godt ud, fastslår Richard Duncan, der blandt andet forudså finanskrisen i 2007 ud fra makroøkonomiske principper. På grund af de finanspolitiske stramninger vil de finansielle markeder i USA blive drænet for ikke mindre end 3 billioner dollars inden for de næste tre år. Det er et omfang, der aldrig er set før, og som kan være dråben, der sætter gang i enormt blodbad, der kan forårsage kæmpe fald i næsten alle aktivklasser.

De dystre forudsigelser bunder i følge Duncan i tre enorme problemer: Tilbagerulning af de finanspolitiske lempelser, lavere skat og USAs store budgetunderskud.

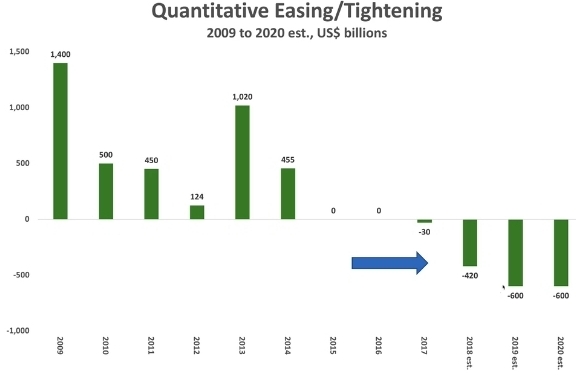

Lad os starte med det første, nemlig de finanspolitiske stramninger, der betød, at den amerikanske centralbank oversvømmede markedet med ca. 3,5 billioner dollars fra 2008 til 2014 via en såkaldt ekspansiv økonomis politik. Disse penge blev pumpet ind på de finansielle markeder ved at erhverve statsobligationer og gæld udstedt eller garanteret af de såkaldt GSE’ere (governmentsponsored enterprises).

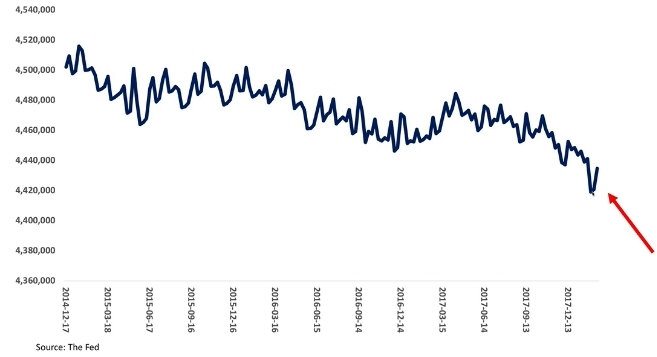

Nu er centralbanken gået i gang med at tilbagerulle de finanspolitiske lempelser ved at tage betaling for nogle af de obligationer, som centralbanken havde erhvervet sig, når de modnes.

Dette dræner penge ud af de finansielle markeder, hvilket i sidste ende bogstavelig talt destruerer pengene. De finanspolitiske stramninger vil i løbet af de næste tre år på den måde dræne omkring 3 billioner dollars ud af det finansielle marked.

| Vil du spekulere i aktiefald? Brug en godkendt platform til shorting Skriv dig op |

Præsident Donald Trumps planer om nedskæringer i selskabsskatten betød, at de amerikanske aktier klarede særdeles godt i sidste del af 2017. Det er dog en udvikling som Richard Duncan på ingen måde finder positivt. Markedsdeltagere glædede sig nemlig over skattelettelser, men de ignorerede den negative virkning, som et højere budgetunderskud i sidste ende ville have på renten og aktiekurserne.

Det var først i begyndelsen af sidste måned, at finansmarkederne vågnede op til, at den amerikanske regering i år skal begynde at låne ualmindeligt store mængder penge. Og det var endda før, de offentlige udgiftsforhøjelser, der blev offentliggjort af kongressen i starten af februar 2018. Panik kan altså godt sætte ind i løbet af de kommende måneder, hvor regeringen skal ud og låne en masse penge, samtidig med, at centralbankens er begyndt deres destruktion af likviditet.

Ifølge Duncan har vi allerede set den første bølge af panik, som sendte aktiemarkedet ned med 10% tidligere i sidste måned. Men det er kun begyndelsen, for den amerikanske centralbank har knap nok endnu begyndt deres tilbagerulning. Situationen omkring de finanspolitiske stramninger og USA’s store budgetunderskud vil kun blive være i de kommende måneder. Investorer bør derfor være forberedt på flere bølger af paniksalg i markedet.

Hvis man tager et kig på USA’s statsobligationer, så har det næsten været et årti siden, at afkastet på 10-årige statsobligationer oversteg 4 procent, og næsten syv år siden, at det oversteg 3 procent. Meget af den formue, der er skabt, siden markederne var på bunden i 2009, er skabt på grund af meget lave renter. Hvis rentesatser hurtigt begynder at nærme sig 4 procent, så vil meget af denne formue kunne forsvinde igen – både i USA og i hele verden. Aktiemarkedet begyndte nemlig ikke at stige i 2009, fordi det fundamentale forhold var på plads i de amerikanske virksomheder. Det begyndte at stige, fordi USA’s centralbank begyndte at skabe billioner af dollars og pumpe disse penge ud i de finansielle markeder, og på den måde trykke renten ned. Meget lave renter medførte på det tidspunkt en forbedring i økonomien og overskud for virksomhederne.

| Vil du spekulere i aktiefald? Brug en godkendt platform til shorting Skriv dig op |

Richard Duncan mener derfor, at en højere rente nu vil betyde et signifikant fald i det finansielle marked. ”If the 10-Year Government Bond Yield continues to rapidly spike higher: The stock market is likely to fall sharply from here. A drop of 25% from the peak would be entirely possible.”

Et fald, der på den måde skyldes, at højere realkreditrenter, som er en konsekvens af en højere rente, vil begynde at skubbe ejendomspriserne ned. Derudover vil virksomhedernes gæld, især højkapitals gæld, sprænge, hvilket potentielt kan medføre en bølge af konkurser blandt de mere gearede låntagere.

Sidst men ikke mindst mener Richard Duncan, at højere amerikanske renter meget vel kan føre til en betydelig stigning i dollaren. Når dollaren stiger, falder råvarepriserne. Og når råvarepriserne falder, rammes økonomien og valutaerne i de råvareproducerende lande. Stigningen i dollar fra midten af 2014 til første kvartal 2015 sendte verdensøkonomien i recession. En nuværende stigning i dollaren, mener Richard Duncan, vil have samme effekt.

Resultatet af en ny krise kan i første omgang blive, at centralbanken igen forsøger at stoppe den finanspolitiske tilbagerulning. Men spørgsmål er, om det på det tidspunkt, vil være for sent.