Candlesticks-grafer blev opfundet af de japanske rishandlere i 1600-tallet og blev brugt til at handle ris-kontrakter fra omkring 1710 og fremover. Grundlæggende er der tale om grafer, som indeholder nogle flere informationer end den helt klassiske graf, linje-grafen, og derfor giver den også mulighed for at læse markedet på en bedre måde.

Du kan handle strategierne via handelsplatformen Markets. Hos Markets, hvor du også afvikle dine handler via et enkelt klik på køb eller sælg-knappen.

|

De japanske rishandlere opnåede en legendarisk rigdom ved at forstå detaljerne i candlesticks samt hvad de fortæller os om markedet, og nutildags er det også denne graftype, som bruges af langt de fleste professionelle aktører i markedet. En almindelig linjegraf viser kun lukkekursen, hvorimod en candlestick-graf viser en åbningskurs, den laveste kurs, den højeste kurs samt en lukkekurs for den valgte tidsperiode. Er du i tvivl om, præcis hvad candlesticks er, henviser vi til denne artikel, som beskriver candlestick-grafer helt fra begyndelsen.

Når vi kigger efter signaler for candlesticks eller formationer af disse, så leder vi efter de signaler, der kan vise os, hvad der sker lige INDEN store ryk i prisen og give os tegn til, om vi skal ind eller ud af et marked. Det kan candlesticks være med til at vise os. De kan give os en ide om sandsynligheden for, at markedet vil bevæge sig videre i en bestemt retning.

|

Læg her mærke til, at vi bruger ordet sandsynlighed. Der er ingen af disse mønstre, der med 100 procents sikkerhed kan forudsige fremtiden, men de kan give en ide om sandsynligheden for, at markedet fortsætter i en bestemt retning. Candlesticks viser os mønstre i graferne, som går igen dag efter dag, måned efter måned, år efter år.

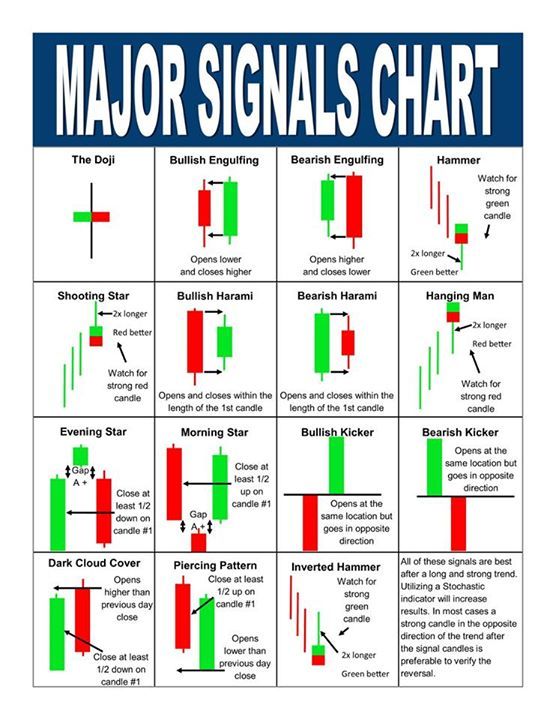

Vi har i første omgang valgt at fokusere på 12 candlestick-mønstre, der går under betegnelsen “Major Candlestick Signals”, som både er effektive og nemme at forstå og bruge, når man analyserer markederne. Herudover vil vi med tiden supplere med andre interessante mønstre.

| Oversigt over artikler om candlesticks: >>> Forstå candlesticks på 5 minutter >>> 12 candlesticks, du bør kende >>> Dojis >>> Engulfing candlesticks >>> Hammer >>> Hanging Man >>> Piercing Pattern >>> Dark Cloud Cover >>> Bullish og Bearish Harami >>> Evening and Morning Star >>> Shooting Star >>> Inverted Hammer >>> Kicker Signals >>> Heikin-ashi charts |

Der findes naturligvis en lang række andre mønstre, som ligeledes kan være effektive og gevinstgivende, men mange af de 12 mønstre som vi i første omgang har valgt at fokusere på udmærker sig bl.a. ved, at de er lette at identificere på en graf. Du kan se en oversigt over mønstrene her:

Candlesticks bør ikke stå alene

En god rettesnor inden for teknisk analyse er altid, at de enkelte signaler, indikatorer osv. altid bør bekræftes af en eller flere andre typer af signaler, indikatorer osv.

Stephen Bigalow, som er en amerikansk candlestick-ekspert, trader bl.a. med baggrund i de 12 mønstre, og her bruger han ligeledes en række forskellige indikatorer til nærmere at fastsætte hvornår konkrete køb eller salg (og dertilhørende stops og take profits) skal foretages. Et af disse setups han bruger består af følgende indikatorer:

- Stochastics-indikatoren med indstilingerne 12,3,3 (kan variere i forhold til tidshorisont på graferne)

- Tre glidende gennemsnit – SMA (Simple Moving Average) på 20, 50, 200 dage

- Et eksponentielt glidende gennemsnit – EMA (Exponential Moving Avarage) på 8 dage – den såkaldte Trigger Line

Trigger Line eller blot T-Line, er en almindeligt anvendt teknik inden for teknisk analyse og kan sammenlignes lidt med fx Fibonacci-tallene, som i visse tilfælde har en tendens til at optræde igen og igen i kursgraferne. Tankegangen bag er, at hvis man i et stigende marked er lang i et instrument og instrumentet lukker over T-Line på grafen, er der en vis sandsynlighed for at stigningen vil fortsætte. Det samme gør sig gældende, hvis man er kort i et faldende marked og instrumentet lukker under T-Line på grafen. Så længe instrumentet fortsat handles under T-line bør man blive i sin position, idet der er formodning om at trenden vil fortsætte. Man kan derfor bruge teknikken til at definere sine stop losses og take profits. Læs eventuelt mere om teorien bag T-line her.

|

Stephen Bigalow arbejder bl.a. i denne forbindelse med en simpel regel (dog med en række undtagelser), som går på, at hvis man ser et candlestick vendemønster i opadgående retning, kan man fx købe et instrument, hvis kursen er over T-line og beholde instrumentet indtil man ser et candlestick mønster, som peger i den modsatte retning og kursen går under T-line. Du kan eventuelt se mere om fremgangsmåden i denne youtube video med Stephen Bigalow.

Stephen Bigalow har endvidere lagt denne video op, som omhandler de 12 “The Major Candlesticks Signals”. Videoen kan også ses i en meget kort udgave her.

Er du i tvivl om, hvad candlesticks helt præcist er, kan du med fordel læse denne artikel.