For at modtage Sarid Harpers indikator og blive klar til webinarerne, hvor Sarid gennemgår sine metoder foran et live-publikum, skal du:

Hvis du kun har prøvet at investere og kigge på aktiekurser på den helt traditionelle måde, så kender du nok kun de såkaldte linje-grafer. En linjegraf afspejler kursudviklingen med en simpel streg, der for eksempel tegnes på baggrund af de daglige lukkekurser.

Se for eksempel nedenstående klassiske linjegraf:

Når du skal bruge Sarids indikator, skal du dog glemme alt om linjegrafer, idet disse ikke indeholder nok kursinformation. I stedet vil vi introducere dig for en langt mere interessant graf-type, der indeholder mange flere kursinformationer og som kendes under navnet candlestick-graf.

En almindelig linjegraf viser kun lukkekursen, hvorimod en candlestick-graf viser en åbningskurs, den laveste kurs, den højeste kurs samt en lukkekurs for en valgt tidsperiode.

Candlestick-grafen indeholder således langt mere information end en simpel linjegraf og giver et mere visuelt nuanceret billede af, hvordan kursen har udviklet sig inden for de enkelte tidsperioder. Det kan godt tage lidt tid at vænne sig til candlestick-grafer, men når man først har gjort det, har man et meget bedre billede af, hvordan kursen rent faktisk har bevæget sig.

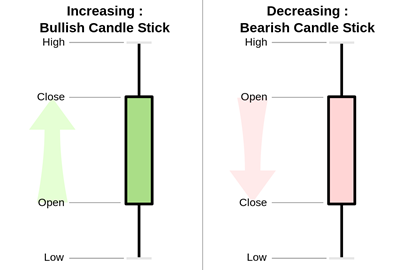

Det enkelte candle består typisk af en tyk bar samt to tynde lodrette linjer, som viser det price range – altså kursinterval – som kursen har bevæget sig i et bestemt tidsinterval, på ovenstående graf i et 10-minutters interval. Den tykke bar i candlet (benævnes kroppen – undertiden er den tynde linje helt indeholdt i kroppen), afbilledes typisk i farverne grøn og rød (vises også tit som hvid og sort). Denne bar illustrerer forskellen mellem åbnings- og lukkekursen. Hvis baren er grøn, så var lukkekursen højere end åbningskursen, og markedet har en opadgående retning. Hvis baren er rød, så var lukkekursen lavere end åbningskursen, og markedet har en nedadgående retning.

På billedet ovenfor ses to eksempler på, hvordan candlestick-bars kan se ud. Til venstre ses en grøn bar, som signalerer, at lukkekursen (Close) var højere end åbningskursen (Open) i den givne periode. Til højre ses en rød bar, som signalerer, at lukkekursen var lavere end åbningskursen. De to haler (benævnes også skygger) i opadgående og nedadgående retning betyder, at kursen i denne periode – f.eks. 10 minutter på en 10-minutters-graf – har været både højere og lavere end åbnings- og lukkekurs. Til sammen udgør de det kursinterval candlet har bevæget sig i. Den farvelagte del, som omslutter lukke- og åbningskursen benævnes kroppen.

Et grønt candle kaldes et bullish candle, fordi kursen er opadgående, mens et rødt candle kaldes et bearish candle, fordi kursen er nedadgående. Jo længere kroppen er på et candle, jo mere har kursen bevæget sig i perioden. Kroppens længde fortæller således noget om hvor intenst købs- eller salgspresset har været i en tidsperiode. Er kroppen derimod kort, indikeres en lille kursbevægelse, dvs. at markedet har konsolidereret sig eller er ubeslutsomt.

På de fleste handelsplatforme kan man selv ændre farverne, så de passer til ens temperament, måske hvid for en opadgående candle og gul for en nedadgående candle. Sådan er det også i Sarids system, hvor man ikke bruger farverne grøn og rød. Men principperne er fuldstændig det samme, uanset farvevalg.

Både daytradere og mere langsigtede tradere bruger en lang række candlesticktyper samt formationer af disse til at tolke kursens udvikling.

Oplever man eksempelvis, at grafen viser ét eller flere lange, røde candles, så er markedet på vej nedad med stor fart, og så kan det være meget risikabelt at købe op, før markedet har konsolideret en smule og indikeret, at det kunne være klar til en vending. Man taler om, at denne situation minder om at prøve at gribe en faldende kniv, og det er jo en stærk advarsel. Det kan være meget farligt at forsøge at købe op i et marked, som bevæger sig nedad med stor fart. Her er det bedre – eller mere sikkert i hvert fald – at vente på, at det måske stopper op, f.eks. ved at der opstår en såkaldt doji, se nærmere nedenfor. Men det er ikke givet, at det rent faktisk er tilfældet.

Eksempler på særlige candlesticks

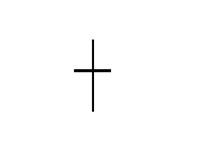

Et eksempel på en særlig candlesticktype er et doji-candle, som er et candle, der har haler i begge ender, men en meget lille – eller ingen – krop, fordi kursen åbnede og lukkede i samme niveau. Det ligner mest af alt et kors. Et eksempel på en doji kan ses nedenfor. En doji ses af tradere som et tegn på, at markedet kan stå foran en vending, eller som et tegn på ubeslutsomhed.

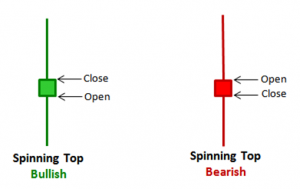

Et andet eksempel er den såkaldte Spinning Top candlestick, som har en lille krop med lange skygger i begge retninger, se nedenfor. Denne type candlesticks signalerer ligesom dojis ubeslutsomhed i markedet.

I næste lektion ser vi på alle de fundamentale begreber, som det er vigtigt at kende, når man vil handle valuta. Vi får svar på, hvad en “pip” og en “lot” er og får styr på både risikoen og størrelsen af handlerne.