Læs om indberetning af skat af finansielle kontrakter for 2018 her.

Så er det tid til at få styr på din skat i forbindelse med sidste års handel med finansielle kontrakter! SKAT har nu åbnet op for adgang til, at man kan ændre og godkende sin årsopgørelse for 2017, og her kan det godt betale sig at få styr på sin indberetning og beregning af skat, hvis man har ejet eller handlet med finansielle kontrakter såsom CFD´er i 2017. Dels tæller SKATs rentetaksameter dag for dag, hvis man har haft et positivt nettoresultat af sine investeringer, som resulterer i restskat og dels kan man risikere at snyde sig selv for tusindvis af kroner, hvis man ikke får indberettet et eventuelt tab til tiden. Denne artikel omhandler specifikt behandling af finansielle kontakter, men bagest i artiklen kan du finde links til andre relevante aspekter for tradere og investorers skatteforhold, herunder f.eks. hvordan man indberetter aktieindkomst og lagerbeskattede investeringsforeninger, som skal beskattes som kapitalindkomst.

Har du handlet finansielle kontrakter via en udenlandsk handelsplatform/broker, er det dit eget ansvar at beregne og oplyse årets nettoresultat til SKAT, idet SKAT som udgangspunkt ikke har kendskab til dette. Og selvom du har handlet via en dansk eller udenlandsk baseret handelsplatform/broker, som har sørget for at indberette et nettoresultat til SKAT på dine vegne, skal du selv sørge for at resultatet påføres i de korrekte rubrikker i årsopgørelsen. Herudover er du også selv ansvarlig for at resultatet er beregnet korrekt.

| Gratis kurser i aktiv trading. Se vores automatiske forløb. Online kurser i trading |

Den 1. maj 2018 er der frist for at selvangive oplysninger til SKAT i forbindelse med beregning af årsopgørelsen for 2017. Har man udvidet selvangivelse er fristen i stedet den 1. juli 2018.

Du skal beregne et samlet nettoresultat for finansielle kontrakter

Du skal beregne et samlet nettoresultat for finansielle kontrakter

Du skal efter lagerprincippet både beskattes af årets realiserede og urealiserede gevinster på for eksempel CFD-handel og andre former for finansielle kontrakter mens tilsvarende tab kan trækkes fra. Du skal opgøre et samlet nettoresultat for alle typer af finansielle kontrakter under ét. Præcist hvordan du opgør dette kan du se nedenfor.

Hvis du har opnået et positivt nettoresultat for finansielle kontrakter

Har du samlet set opnået et positivt nettoresultat for året skal den samlede gevinst anføres i rubrik 346 på årsopgørelsen. Den samlede gevinst vil da indgå i opgørelsen af din skattepligtige indkomst som kapitalindkomst.

Hvis du har opnået et negativt nettoresultat for finansielle kontrakter

Har du i stedet opnået et negativt nettoresultat på f.eks. 50.000 kr. kan du, efter de såkaldte carry back-regler, modregne årets negative nettoresultat i tidligere års positive nettoresultat på finansielle kontrakter, i det omfang tabet kan rummes heri. Har du f.eks. haft en gevinst på finansielle kontrakter i 2016 på 10.000 kr. og 15.000 kr. i 2015 (og så fremdeles tilbage til indkomståret 2002), som du er blevet beskattet af, kan du i indeværende skatteår få fradrag for op til disse beløb lagt sammen. Det sker ved at anføre beløbet med et minus foran i rubrik 346. Dvs. du i forangående eksempel skal anføre -25.000 i rubrikken. Herved sikrer du, at beløbet indgår i din samlede skattepligtige indkomst for året i form af negativ kapitalindkomst. Det resterende tab fra forangående eksempel, som er 25.000 kr., kan du bl.a. overføre til modregning i kommende års positive nettoresultater for finansielle kontrakter, jf. nærmere nedenfor. Er du gift er der ligeledes mulighed for, at din ægtefælle kan udnytte tabet efter samme muligheder som du selv har.

| Gratis kurser i aktiv trading. Se vores automatiske forløb. Online kurser i trading |

Behandling af yderligere tab hidrørende fra finansielle kontrakter

Har du tab på finansielle kontrakter i skatteåret, som du ikke kan udnytte efter reglerne om carry back som anført ovenfor, skal det resterende tab i forhold til selvangivelsen opgøres alt efter om der er tale om aktie- og aktieindeksbaserede kontrakter eller andre typer finansielle kontrakter (fx råvarer og valutakryds). Det tab som hidrører fra aktiebaserede kontrakter, har du endvidere mulighed for at modregne i årets eventuelle gevinst på børsnoterede aktier eller investeringsbeviser, der beskattes som aktieindkomst. Det er frivilligt, om du ønsker at gøre brug af denne fradragsmulighed. Også i dette tilfælde er der mulighed for at overføre tabet til en eventuel ægtefælle.

Tab udover dette hidrørende fra aktie- og aktieindeksbaserede kontrakter kan du overføre til modregning i kommende års gevinster på finansielle kontrakter ved at anføre tabet i rubrik 86. Tab hidrørende fra øvrige typer af finansielle kontrakter fx valutakryds og råvarer skal anføres i rubrik 85. Herudover skal man eventuelt i rubrik 87 tage stilling til, hvordan og i hvilket omfang man ønsker at benytte tabene. SKAT har udarbejdet en udmærket vejledning til udfyldelse af rubrik 85-87, og om hvordan man oplyser om sine gevinster og tab på finansielle kontrakter. Vejledningen indeholder desuden eksempler på, hvordan man løbende holder regnskab med sin saldo for overført tab.

Husk at oplyse om tab senest ved udløb af selvangivelsesfristen

Har du i skatteåret haft et samlet tab på dine finansielle kontrakter, som du gerne vil sikre dig mulighed for at kunne fratrække i kommende års gevinster, har du indtil udløbet af selvangivelsesfristen til at oplyse SKAT om dette, dvs. enten den 1. maj eller 1. juli året efter skatteåret. Hvis du ikke oplyser SKAT om dit tab inden for denne tidsgrænse, mister du retten til at kunne bruge tabet til modregning i kommende skatteår medmindre din handelsplatform allerede har indberettet det til SKAT (hvilket eksempelvis udenlandske handelsplatforme som udgangspunkt ikke har). Har du for eksempel haft tab på 10.000 kroner i 2017, så vil de første 10.000 kroner af dine kommende gevinster fra og med året efter være skattefrie. Glemmer du at oplyse tabet, får du altså ud over tabet også lov til at betale skat af dine kommende gevinster.

Har du haft en samlet gevinst, som du ikke oplyser til SKAT, risikerer du en straf i form af en bøde.

Skattesats

Finansielle kontrakter beskattes som kapitalindkomst og medregnes til den personlige skattepligtige indkomst, hvilket betyder, at du typisk skal betale enten 37,5% eller 42,7% som borger i en gennemsnitskommune, alt efter størrelsen af din gevinst og din øvrige lønindkomst mv. Se mere her om beregning af skat mv.

Sådan opgøres nettoresultat for finansielle kontrakter

Sådan opgøres nettoresultat for finansielle kontrakter

Du skal efter lagerprincippet opgøre et nettoresultat for alle de enkelte handler med finansielle kontrakter du i løbet af kalenderåret har foretaget. Du skal endvidere beregne et resultat af eventuelle kontrakter du ejer ultimo året i forhold til anskaffelseskursen (eventuelt kursen primo året, hvis du har ejet dem hele året). Har du haft direkte omkostninger i forbindelse med købet af dine finansielle kontrakter fx kurtage, skal du lægge disse omkostninger til købssummen. Eventuelle omkostninger i forbindelse med salget trækker du fra i salgssummen. Har du f.eks. ejet CFD´er natten over skal du endvidere huske at fratække de finansieringsomkostninger du er blevet pålagt ligesom differenceafregninger, udbytter mv. skal med- og modregnes i det samlede nettoresultat.

Har du en konto denomineret i udenlandsk valuta skal nettoresultatet for de enkelte handler omregnes til DKK fx ved at bruge en på handelsdagen aktuel omregningskurs. Eksempelvis kan man anvende Nationalbankens officielle, historiske valutakurser, som kan findes her.

Husk i øvrigt at gemme behørig dokumentation for dine konti og foretagne handler hos udenlandske handelsplatforme ligesom du skal udfylde en erklæring K om de enkelte konti, jf. nedenfor.

Læs mere om hvordan du præcist skal opgøre og beregne dit nettoresultat for finansielle kontakter i denne vejledning udgivet af SKAT.

| Gratis kurser i aktiv trading. Se vores automatiske forløb. Online kurser i trading |

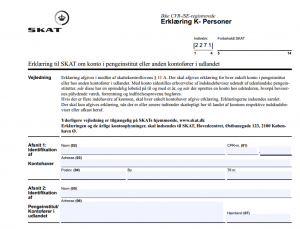

Erklæring K skal udfyldes og indsendes til SKAT, hvis du har en udenlandsk konto

Du skal f.eks. i forbindelse med udfyldelsen af din selvangivelse huske, at du skal udfylde en såkaldt Erklæring K, hvis du har eller opretter en udenlandsk baseret konto. En Erklæring K er en erklæring man har pligt til at give til SKAT, hvis man har eller opretter en konto i udlandet, herunder hvis man har en tradingkonto hos en udenlandsk baseret handelsplatform. Man skal afgive en erklæring for hver enkelt konto man har. Herudover skal man årligt afgive oplysninger om fx kontoindeståendet ultimo året mv.

Visse pengeinstitutter kræver endvidere, at du fremviser en Erklæring K, når du overfører penge til en udenlandsk konto. Udfylder du ikke en Erklæring K kan du risikere, at SKAT kræver din konto afviklet. Og efterkommer du ikke erklæringspligten kan SKAT endvidere pålægge dig daglige bøder.

Både privatpersoner og juridiske personer har i øvrigt erklæringspligt. Du kan hos SKAT læse mere i denne vejledning om Erklæring K. Af vejledningen fremgår også hvordan og hvilke oplysninger, man årligt skal indsende til SKAT.

Oplysningerne kan fx indsendes elektronisk til SKAT ved at logge på sin personlige skattemappe via TastSelv på skat.dk og vælge Kontakt > Skriv til SKAT > Indsend/indberet til os (fx blanket) > Udland > Formue i udlandet > Blanket 49.021 – Konto i udlandet. Link til blanketten fremkommer herved og blanketten kan vedhæftes sammen med relevant information om indestående, renter osv.

Det fremgår af SKATs vejledning, at blanketten og de årlige oplysninger senest skal indsendes i forbindelse med din selvangivelsesfrist.

Blanketten for privatpersoner kan downloades her. Den udfyldte blanket kan man indsende elektronisk til SKAT som anført ovenfor. Når SKAT har registreret erklæringen modtager man den retur, så den kan bruges som bevis for, at ens konto er erklæret overfor SKAT fx hvis ens pengeinstitut i forbindelse med en bankoverførsel beder herom. Lukker man sin udenlandske konto skal man også oplyse SKAT om dette. Husk i den forbindelse at sørge for at gemme behørig dokumentation for dit engagement hos den udenlandske handelsplatform.

Man skal være opmærksom på, at man ved underskrift af erklæringen giver SKAT fuldmagt til indseende i ens konto hos den udenlandske handelsplatform/broker, således at SKAT bl.a. kan forlange oplysninger om størrelsen af indestående og afkast, bevægelser på kontoen og specifikation af indsatte og hævede beløb.

|

Du kan læse meget mere om skat, herunder fx om beskatning af aktier, ETF´er, certifikater, skatteoptimering mv., i vores omfattende skatteguide for tradere.

| Oversigt over samtlige artikler i "Skatteregler for tradere": >>> Forstå skat for tradere på 5 minutter >>> Generelt om skat for tradere >>> Årsopgørelsen for tradere for 2023 >>> Skat - CFD og spreadbetting kontrakter >>> Skat - Certifikater/ETN >>> Skat - Futures og optioner >>> Skat - Valutahandel >>> Skat - Aktier >>> Skat - Investeringsforeninger >>> Skat - Investereringsselskaber, herunder udenlandske fonde fx Exchange Traded Funds (ETF'er) >>> Skat - Obligationer >>> Skat - Bitcoins & kryptovaluta >>> Optimer din skat ved CFD- og aktiehandel >>> Ofte stillede spørgsmål om skat for tradere >>> Årets relevante skattegrænser Er du seriøs med din trading, bør du læse vores artikel om fordele ved at handle gennem et selskab Har du svært ved at forstå de mange begreber og ord, så tag et kig i vores Ordbog for tradere. Artiklerne er skrevet af cand.merc.jur. Andreas Damgaard og er senest ajourført i løbet af 2024. Ansvarsfraskrivelse: Oplysningerne i ovenstående artikler er ikke en udtømmende beskrivelse af skattereglerne på området, og skal ikke betragtes som individuel skatterådgivning. Der tages forbehold for eventuelle fejl og mangler ligesom skattereglerne kan ændre sig fremover. Individuelle forhold hos den enkelte investor kan desuden være afgørende, hvorfor der opfordres til at søge individuel rådgivning hos en skatterådgiver eller direkte hos Skattestyrelsen (SKAT). Brug af oplysninger i artiklerne sker på eget ansvar og tager udgangspunkt i, at man har fuld skattepligt i Danmark. |